「経営状況分析」とは

こんにちは。

大阪府吹田市の行政書士いわた事務所です。

「経営状況分析」は、経営事項審査を受ける前に必ず済ませておかなければならない手続きです。

この記事では、経審を受けたい方に向けて説明しています。

1.経営状況分析の手続きについて

経営事項審査を受ける前には、決算変更届と並び、経営状況分析の申請をしておかなければなりません。

経営状況分析の結果通知書には、Y点が求められます。

Y点は、経営事項審査のP点を算出するために必要な点数です。

この経営事項審査においてのY点については、以下のページでまとめています。

経営状況分析は、国土交通省の登録を受けた登録経営状況分析機関によって行われます。

どの分析機関に依頼しても構いません。

手数料はおおむね1万円程度で、発送までの期間や手続き方法等によって、金額が変わってきます。

| 登録番号 | 機関の名称 |

|---|---|

| 1 | (一財)建設業情報管理センター |

| 2 | (株)マネージメント・データ・リサーチ |

| 4 | ワイズ公共データシステム(株) |

| 5 | (株)九州経営情報分析センター |

| 7 | (株)北海道経営情報センター |

| 8 | (株)ネットコア |

| 9 | (株)経営状況分析センター |

| 10 | 経営状況分析センター西日本(株) |

| 11 | (株)日本建設業経営分析センター |

| 22 | (株)建設業経営情報分析センター |

経営状況分析に必要な書類

経営状況分析は、建設会社の経営状況についての分析を行います。

そのため必要な書類は、会社の経営状況に関するものになります。

- 経営状況分析申請書

- 建設業法用の財務諸表(初めての分析機関に申請する場合は3期分)

- 減価償却実施額の確認書類

法人:別表16(1)(2)

個人:青色申告決算書の写し又は収支内訳書一式(白色申告用)の写し - 建設業許可通知書の写し又は建設業許可証明書の写し

建設業法用の財務諸表は、税理作成の決算書をもとに作成します。

そのため決算書が出来上がらないと、建設業法用の財務諸表は作成できません。

2.経審を受ける前に決算変更届と経営状況分析

経営事項審査を受ける前に、決算変更届の提出と、経営状況分析の申請を行う必要があります。

では決算変更届の提出と、経営状況分析の申請、どちらを先に行う方が良いのでしょうか。

決算変更届も経営状況分析、どちらも建設業法用の財務諸表を提出しなければなりません。

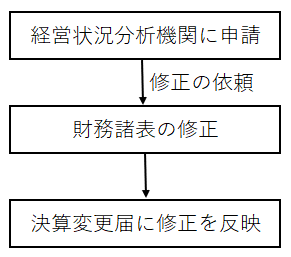

国土交通省の登録を受けた経営状況分析機関は、申請された財務諸表を確認します。

その財務諸表の修正や、訂正を求める場合があります。

そのため実務上では、経営状況分析の申請を先にされたほうが、先にチェックしてもらえます。

決算変更届を先に、許可行政庁に提出したあと、経営状況分析機関で訂正を求められた場合、許可行政庁に提出した決算変更届の訂正が必要となります。

経営状況分析機関に先に申請し訂正を求められたら、修正した決算変更届を許可行政庁に提出するだけです。

会社の都合で、先に決算変更届を提出しても間違いではありません。

実務上の手間を考えた流れになります。

経営状況分析に申請後、指定日数で経営状況分析結果通知書が届きます。

経営事項審査の申請時に、経営状況分析結果通知書の原本も必要となります